Einnahmeüberschussrechnung (EÜR)

Was ist eine EÜR?

Die Einnahmenüberschussrechnung ist eine vereinfachte Art der Gewinnermittlung für kleinere Unternehmen und Freiberufler, bei der die Betriebseinnahmen und Betriebsausgaben gegenübergestellt werden. Die EÜR wird oft auch ganz einfach 4/3-Rechnung genannt.

Alles Wichtige zur Einnahmenüberschussrechnung kompakt zusammengefasst und zum Downloaden, findest du hier.

Mit der Einnahmenüberschussrechnung werden die Betriebseinnahmen und Betriebsausgaben auf Basis von Belegen gegenübergestellt. Dabei wird die Gewinnermittlung vereinfacht und ist deshalb besonders für kleinere Gewerbetreibende von Vorteil. Steuerpflichtige müssen im Zuge ihrer Steuererklärung die Einnahmenüberschussrechnung auf dem Standard-Formular „Anlage EÜR“ elektronisch an das Finanzamt übermitteln. Die EÜR wird oft auch einfach 4/3-Rechnung genannt. Das hat nichts mit einer „Vier-Drittel-Regelung” zu tun, sondern resultiert aus der Gesetzesnorm, die die EÜR regelt: § 4 Abs. 3 des Einkommensteuergesetzes (EStG).

Diese Vorschrift definiert die EÜR als Überschuss der Betriebseinnahmen über die Betriebsausgaben. Kurz gesagt:

Einnahmen ⚊ Ausgaben ═ Gewinn.

Dabei wird nur das in die Rechnung zur Gewinnermittlung mit aufgenommen, was im betreffenden Wirtschaftsjahr tatsächlich eingenommen oder ausgegeben wurde (Zufluss- und Abflussprinzip). Das ist der entscheidende Unterschied zu dem wesentlich komplizierteren Betriebsvermögensausgleich gemäß § 4 Abs. 1 EStG.

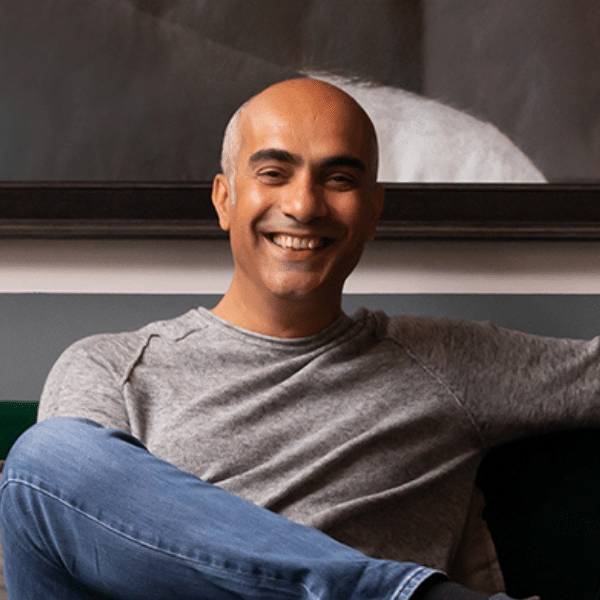

Wer darf die EÜR anwenden?

Die Einnahmenüberschussrechnung stellt für die meisten Unternehmer – wenn sie nicht gerade in Buchführung ausgebildet wurden – eine erhebliche Entlastung dar. Das Zufluss- und Abflussprinzip. ist für die Gewinnermittlung leicht nachvollziehbar und der Aufwand für eine EÜR ist ebenfalls geringer.

❓ Doch wer darf überhaupt statt der aufwendigen Bilanz die einfachere EÜR anwenden?

➜ Der Grundsatz ist negativ formuliert: Wer nicht zur Bilanzierung verpflichtet ist, darf eine EÜR erstellen – muss es aber nicht. Wer freiwillig eine Bilanz erstellt, darf dagegen dem Finanzamt nicht mit einer EÜR seine Gewinne bzw. Verluste vorlegen. Er ist dann auch im Rahmen der Steuererklärung verpflichtet, eine Bilanz vorzulegen.

Grundsätzlich besteht das Recht auf Einreichen einer EÜR bei der Einkommensteuererklärung für nicht-buchführungspflichtige Gewerbetreibende. Dazu gehören die Folgenden:

- Unternehmen, die nicht im Handelsregister eingetragen sind

- Beispiele: Einzelunternehmer, GbR

- Ins Handelsregister einzutragen sind dagegen beispielsweise die GmbH, OHG, KG, UG oder AG. Sie unterliegen der Buchführungspflicht.

- Unternehmen mit einem Umsatz bis zu 600.000€ bzw. Gewinn bis zu 60.000€

- Achtung: Dabei reicht das Überschreiten einer dieser Grenzen bereits aus, um zur Bilanzierung verpflichtet zu werden.

- Freiberufler unabhängig von Gewinn und Umsatz

- Beispiele für freie Berufe sind in § 18 Abs. 1 Nr. 1 EStG aufgeführt:

- Rechtsanwälte, Ärzte, Ingenieure, Architekten, Wirtschaftsberater, Steuerberater, Heilpraktiker, Krankengymnasten, Journalisten, Übersetzer und ähnliche Berufe.

- Kleinunternehmer

- Land- und forstwirtschaftliche Betriebe mit einem Gewinn bis zu 60.000€ im Jahr

! Achtung: Wer freiwillig eine Bilanzierung erstellt, obwohl er rechtlich dazu nicht verpflichtet ist, darf keine EÜR erstellen!

Der Zweck: Wozu dient die EÜR?

Mit der EÜR werden Betriebseinnahmen und Betriebsausgaben auf Basis der Belege gegenübergestellt. Ist die Differenz positiv, ergibt sich für den Betrieb, den Kleinunternehmer oder Freiberufler ein Gewinn. Die EÜR dient also der Gewinnermittlung. Dieser Gewinn ist die entscheidende Grundlage für die Besteuerung eines Unternehmens bzw. eines Freiberuflers. Der Gewinn hat beispielsweise Einfluss auf

- die Umsatzsteuer-Zahllast gegenüber dem Finanzamt (Umsatzsteuervoranmeldungen, Umsatzsteuererklärung),

- die Höhe der Einkommensteuer,

- Gewerbesteuer

- und Körperschaftssteuer.

Die Einnahmenüberschussrechnung dient vor allem dem Zweck, die Gewinnermittlung für kleinere Betriebe zu erleichtern. Je geringer die Umsätze sind, desto weniger ergibt sich die Notwendigkeit einer Buchhaltung nach den Prinzipien der doppelten Buchführung.

➜ Der hauptsächliche Sinn der EÜR liegt also in der Vereinfachung.

Wie wird die Einnahmenüberschussrechnung erstellt?

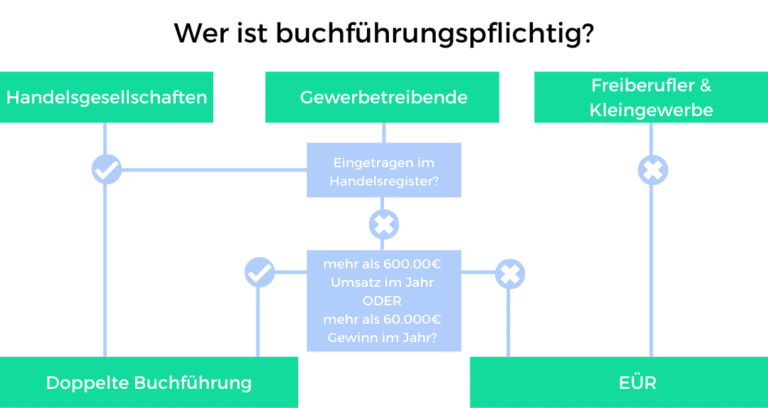

Die Einnahmenüberschussrechnung findet man in der Steuererklärung und im ELSTER-Portal unter dem Namen „Anlage EÜR“. Der Unternehmer muss die Anlage EÜR ausfüllen und elektronisch mit der Steuererklärung, zu der noch weitere Formulare und Anlagen gehören, versenden. Dafür steht online das Portal ELSTER (www.elster.de) zur Verfügung. Die Regelung, dass Unternehmer, die einen Jahresumsatz von weniger als 17.500 € erwirtschaften, keine amtlichen Vorlagen für die EÜR benutzen müssen, ist mit der Einführung der Anlage EÜR im Jahr 2017 außer Kraft gesetzt worden. Das Formular kann man hier kostenlos herunterladen.

Vereinfachte Darstellung der Anlage EÜR

Das steckt dahinter: das Zufluss- und Abflussprinzip

Die Grundlage der Einnahmenüberschussrechnung ist das Zufluss- und Abflussprinzip. Dies kann man sich durchaus bildlich vorstellen: Letztlich zählt für diese Art der Gewinnermittlung nur das, was tatsächlich zufließt und tatsächlich abfließt.

❓ Zuflussprinzip: Erst wenn Einnahmen auf das Konto oder in die Kasse des Unternehmers eingegangen sind, dürften diese erfasst werden. Forderungen zählen nicht als Einzahlung und werden in der EÜR daher nicht als Einnahme behandelt.

❓ Abflussprinzip: Ausgaben dürfen erst nach dem Abgang von Konto oder Kasse erfasst werden. Eine offene Verbindlichkeit stellt bei der keine Ausgabe dar.

➜ Im Gegensatz zur Bilanzierung (doppelte Buchführung) spielt die Entstehung der Verbindlichkeit oder deren Begleichung durch eine Leistung keine Rolle. Deshalb gilt bei der EÜR jedoch auch, dass alle Anzahlungen – sei es als Einnahme oder Ausgabe – steuerlich voll berücksichtigt werden. Lediglich bei der Vorsteuer kann der Unternehmer eine andere Vorgehensweise wählen. In der Einkommensteuererklärung wird regelmäßig das Kalenderjahr als Zeitraum gewählt.

Muss bei der EÜR eine Inventur gemacht werden?

Gewerbetreibende und Freiberufler welche die EÜR anwenden, sind nicht zur Inventur für die Ermittlung des Betriebsvermögens verpflichtet.

Betriebseinnahmen und Betriebsausgaben: Beispiele

Was sind überhaupt Betriebseinnahmen, und was sind Betriebsausgaben? Generell fallen darunter alle Einnahmen und Ausgaben, die im betreffenden Wirtschaftsjahr (meist das Kalenderjahr) für den Betrieb angefallen sind. Am Ende einer Rechnungsperiode werden die Betriebseinnahmen und Betriebsausgaben zusammengezogen, um den Gewinn des Unternehmens zu ermitteln, der die Grundlage für die Besteuerung ist.

Typische Betriebseinnahmen:

- Einnahmen für Leistungen des Betriebes (Dienstleistungen, Warenverkäufe)

- Sachentnahmen

- Eingenommene Umsatzsteuer

- Vom Finanzamt erstattete Vorsteuer

Typische Betriebsausgaben:

- Einkäufe von Waren für den Betrieb

- Löhne und Gehälter für Angestellte

- Abschreibungen

- Ausgaben für geringwertige Wirtschaftsgüter (GWG)

- Kfz-Kosten für betrieblich genutzte Fahrzeuge

- Gewerbesteuer

- Abziehbare Vorsteuerbeträge ➜ An das Finanzamt gezahlte Umsatzsteuer

Welche Betriebsausgaben sind betrieblich veranlasst?

4 Abs. 4 EStG stellt fest, dass zu den Betriebsausgaben (die den Gewinn mindern und damit auch die Steuern) nur betrieblich veranlasste Ausgaben zählen. Keine Betriebsausgaben sind Aufwendungen für die private Lebensführung.

Dies stellt § 12 Nr. 1 EStG ausdrücklich fest. Die Abgrenzung zu privat motivierten Aufwendungen kann im Einzelfall jedoch sehr schwierig sein. Für bestimmte Kosten gilt außerdem, dass diese sowohl privat wie auch betrieblich veranlasst sind (Beispiel: Mietkosten für die gesamte Wohnung, in der ein Zimmer beruflich genutzt wird, entsprechend Strom- und Telekommunikationskosten).

Die Rechtsprechung zu dieser Frage ist fast unübersehbar. Hier sind einige Beispiele und Gegenbeispiele dafür, was als betrieblich veranlasst anerkannt wird.

| Ausgaben für... | Betrieblich veranlasst... |

|---|---|

| Berufsbekleidung | Ja, sofern es sich um typisch Bekleidung für einen bestimmten Beruf handelt. In der Regel dient diese Schutz- oder Hygienegründen. Kleidung, die auch privat benutzt werden kann, fällt nicht darunter (Hemden, Anzüge usw.) |

| Berufsverbände und Ähnliches | Ja, wenn ein Bezug zur ausgeführten sebstständigen Tätigkeit besteht (z. B. Journalistenverband, Handwerksinnung, Rechtsanwaltskammer, Bundesverband junger Unternehmer) |

| Bewirtungskosten | Ja, wenn Geschäftspartner zum Essen eingeladen werden, allerdings nur zu 70% (die Vorsteuer kann jedoch zu 100% angesetzt werden) |

| Geschäftsreise (Flug, Übernachtungskosten) | Ja. Privatanteile (z.B. Beusch von Freunden, Meseen usw.) müssen jedoch anteilig abgezogen werden |

| Kraftfahrzeug | Zu 100%, wenn das Auto nur für den Betrieb genutzt wird (sonst anteilig) |

| Versicherungsbeiträge | Ja, soweit sie für den Betrieb gelten (Betriebsunterbrechungs-, Bertriebshaftpflichtversicherung). Wenn im Schadensfall eine Auszahlung erfolgt, gehört diese zu den Betriebseinnahmen! |

| Zinsen | Ja, soweit sie für betriebliche Verbindlichkeiten bezahlt werden (jedoch nicht Zahlungen für die Tilgung des Kredits) |

Die EÜR im Gesetz: Rechtsgrundlagen

Jeder staatliche Eingriff benötigt eine gesetzliche Grundlage. Das gilt auch dann, wenn es um Steuern geht. Denn die Besteuerung greift in das Eigentum von natürlichen und juristischen Personen ein. Die EÜR ist ein Hilfsmittel, um den Gewinn, der letztlich besteuert wird, festzustellen. Wichtige gesetzliche Grundlagen für die EÜR sind beispielsweise:

- § 4 Abs. 3 Satz 1 EStG: Diese Norm erlaubt die vereinfachte Gewinnermittlung durch eine EÜR für Steuerpflichtige, die nicht zur Buchführung verpflichtet sind (und diese auch tatsächlich nicht betreiben).

- § 4 Abs. 4 EStG: Definition der Betriebsausgaben: betrieblich veranlasste Ausgaben.

- § 60 Abs. 4 EStDV: Die EÜR ist in der Steuererklärung grundsätzlich elektronisch dem Finanzamt zu übermitteln. Hierfür wird das Standard-Formular Anlage EÜR genutzt.

- § 12 EStG: Hier sind in den Nummern 1 bis 5 die Einkunftsarten aufgeführt, die vom Einkommen nicht abgesetzt werden dürfen (wichtig zur Abgrenzung zwischen privaten Aufwendungen und betrieblich veranlassten Ausgaben).

- § 141 AO (Abgabenordnung): Diese Vorschrift bestimmt, wer zur Buchführung verpflichtet ist und somit eine Bilanzierung erstellen muss.

Das Steuerrecht ist eine rechtkomplizierte gesetzliche Materie. Je höher die Einnahmen eines Betriebes oder Freiberuflers sind, desto eher lohnt es sich, den fachlichen Rat eines Steuerberaters in Anspruch zu nehmen.

Für überschaubare Unternehmensgewinne reicht meist schon eine gute Finanzsoftware für die Buchhaltung völlig aus. Leistungsfähige Programme übernehmen auch die Erstellung der Einkommensteuer – inklusive EÜR. Wer beim Eintragen der einzelnen Posten keine Fehler macht, ist auch in puncto Steuern und Buchhaltung auf der sicheren Seite.

Was man bei der Steuererklärung beachten muss?

Die Einnahmenüberschussrechnung (EÜR) hat neben der persönlichen Buchhaltung in erster Linie Bedeutung für die jährliche Steuererklärung. Die Einkommensteuer erfasst viele Einkünfte, die zur Besteuerung herangezogen werden. Deshalb gilt es zu beachten, dass jeder Freiberufler oder Unternehmer nicht nur seine Gewinne besteuern muss, sondern auch übrige Einkunftsarten, die für die Berechnung der Einkommensteuer herangezogen werden. Dies sind zum Beispiel:

- Einkünfte aus nichtselbstständiger Arbeit

- Einkünfte aus Kapitalvermögen

- Einkünfte aus Vermietung und Verpachtung

Zu dem in der EÜR ermittelten Gewinn werden also die oben genannten Einkünfte (falls solche vorhanden sind) hinzugezählt, um die Grundlage für die Besteuerung zu ermitteln. Der Gesamtbetrag der Einkünfte wird eventuell gemindert durch den Altersentlastungsbetrag oder den Entlastungsbetrag für Alleinerziehende. Von diesem Gesamtbetrag rechnet das Finanzamt wiederum andere Ausgaben ab, die das Einkommen ergeben:

- Sonderausgaben

- Außergewöhnliche Belastungen

- Steuerbegünstigungen beispielsweise bei Wohneigentum

Letztlich berechnet sich das zu versteuernde Einkommen unter Berücksichtigung von Kinderfreibeträgen. Wenn ein Grundfreibetrag nicht überschritten wird, muss überhaupt keine Einkommensteuer gezahlt werden. Nur die Beträge, die über dem Grundfreibetrag liegen, werden besteuert. Für das Jahr 2020 beträgt dieser Grundfreibetrag 9.408 € bei Alleinstehenden, bei Ehepartnern 18.816 €. Im Jahr 2021 werden diese auf 9.744 € bzw. 19.488 €. auf Man sieht, dass eine Vielzahl von Einkunftsarten bei der Besteuerung eine Rolle spielen. Für die meisten Selbstständigen wird der mit dem Betrieb erwirtschaftete Gewinn dabei den höchsten Einzelposten darstellen. Deshalb ist die Einnahmenüberschussrechnung für die gesamte Einkommensteuererklärung so wichtig.

Besonderheiten der Einnahmenüberschussrechnung

Besonderheiten der Einnahmenüberschussrechnung (EÜR) ergeben sich vor allem aus dem Zufluss- und Abflussprinzip, das den wesentlichen Unterschied zur Buchhaltung nach der doppelten Buchführung darstellt. Es zählt bei der EÜR immer nur das Datum des Zahlungseingangs. Der Grund für die Zahlung (also der Vertrag über eine Dienstleistung oder ein Kaufvertrag) spielt keine Rolle.

Wer als Unternehmer im Dezember 2013 Ware erhält, die Rechnung aber erst im Januar 2014 bezahlt, darf die Zahlung als Betriebsausgabe erst für das Kalenderjahr 2014 gelten lassen. Umgekehrt gilt, dass an den Unternehmer gezahlte Vorschüsse oder eine bereits gezahlte Rechnung auch dann als Einnahme gilt, wenn die zugrunde liegende Leistung erst im nächsten Jahr erbracht wird.

Weitere Besonderheiten (Beispiele):

- Anlagevermögen und Abschreibungen

- Höherwertige Wirtschaftsgüter für den Betrieb werden über den Zeitraum der Nutzung abgeschrieben (Absetzung für Abnutzung, AfA)

- Kredite

- Zugeflossene Beträge aus Darlehensverträgen sind keine Betriebseinnahmen, Zahlungen für die Tilgung keine Betriebsausgaben.

- Zu den Betriebsausgaben gehören nur die gezahlten Zinsen (auch hier nur im Jahr des Abflusses).

- Sacheinnahmen sind genau wie Geldzahlungen zu dem Zeitpunkt in die EÜR aufzunehmen, in dem der Sachwert tatsächlich zufließt.

Spannende Beiträge rund um Unternehmertum, ERP, Buchhaltung, CRM und Software: