Geringwertige Wirtschaftsgüter (GWG)

Was sind geringwertige Wirtschaftsgüter und welche Grenze gilt für 2021 und 2022?

Warum gibt es spezielle Regelungen zu Geringwertigen Wirtschaftsgütern (GWG)?

Grundsätzlich ist es so, dass Wirtschaftsgüter des Anlagevermögens zunächst in der Bilanz aktiviert und dann durch die Buchung von Abschreibungen über die entsprechende Nutzungsdauer aufwandswirksam aufgelöst werden. Dies ist sinnvoll, da Anlagegüter aufgrund ihrer Abnutzung im Laufe der Zeit einen Wertverlust erleiden. Diese Vorgehensweise kann allerdings zu sehr hohem Verwaltungsaufwand bei kleinen Anschaffungen mit hohen Nutzungsdauern führen.

Beispiel 1:

Du kaufst einen neuen Schreibtisch für Dein Büro für EUR 400 netto.

Lösung zu Beispiel 1:

Die Nutzungsdauer von Büromöbeln beträgt 13 Jahre. Der Anschaffungspreis des Schreibtisches muss folglich auf diese Zeit durch die Buchung von Abschreibungen verteilt werden. Dies folgt zu jährlichen Abschreibungen in Höhe von lediglich EUR 30,77.

Denkst Du nun an ein Unternehmen, das innerhalb kurzer Zeit eine Vielzahl solch kleiner Anschaffungen tätigt, wird schnell der hohe Aufwand deutlich. Denn jeder einzelne Gegenstand hat über lange Zeit Buchungen zur Folge. Das obige Beispiel zeigt, dass eine vereinfachende Regelung für günstige Wirtschaftsgüter Sinn macht. Und diese soll es mit den Regelungen zu Geringwertigen Wirtschaftsgütern (GWG) geben. Ob dieses Vorhaben gelingt, sei vorerst dahingestellt.

Wie werden Geringwertige Wirtschaftsgüter (GWG) definiert?

Der Begriff eines GWG ist in § 6 Absatz 2 des Einkommensteuergesetzes (EStG) definiert. Folgende Kriterien müssen laut Gesetzestext erfüllt sein, damit ein Wirtschaftsgut als geringwertig eingestuft werden kann:

- Es muss sich um ein bewegliches Wirtschaftsguthandeln (siehe 2.1)

- Die Anschaffungs- oder Herstellungskosten dürfen nicht mehr als 1.000 Eurobetragen (siehe 2.2)

- Es muss sich um ein abnutzbares Wirtschaftsguthandeln (siehe 2.3)

- Es muss sich um ein Wirtschaftsgut des Anlagevermögenshandeln (siehe 2.4)

- Es muss sich um ein Wirtschaftsgut handeln, dass selbstständig nutzbarist (siehe 2.5)

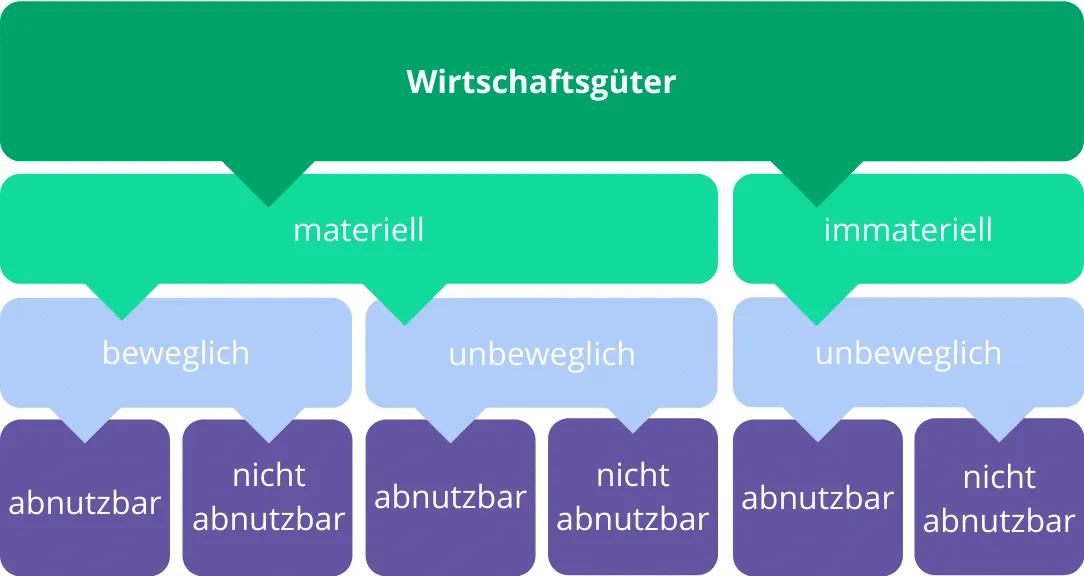

Einordnung von Wirtschaftsgütern

Diese Kriterien müssen vollumfänglich erfüllt sein. Trifft ein Kriterium nicht zu, handelt es sich nicht um ein GWG und die vereinfachenden Regelungen des § 6 Absatz 2 EStG dürfen nicht angewendet werden. Für ein besseres Verständnis werden die einzelnen Kriterien für Geringwertige Wirtschaftsgüter (GWG) in den folgenden Abschnitten 2.1 bis 2.5 näher erklärt.

Was sind bewegliche Wirtschaftsgüter?

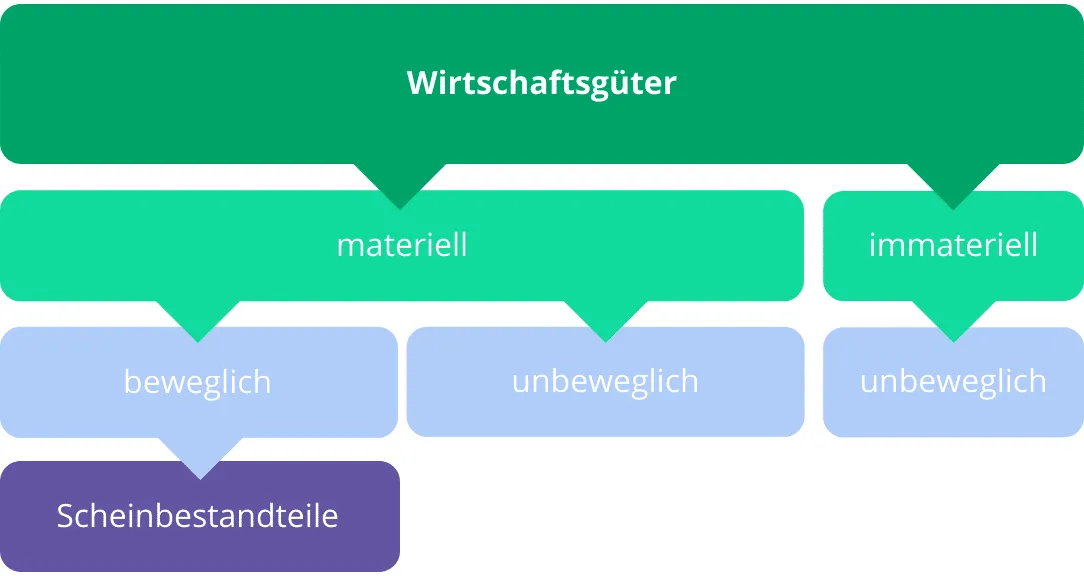

Die Einkommensteuerrichtlinie hilft dem Leser des EStG auf die Sprünge und definiert den Begriff des „beweglichen Wirtschaftsgutes“ näher. Demnach können bewegliche Wirtschaftsgüter nur Sachen (§90 BGB), Tiere (§90a BGB) oder Scheinbestandteile (§95 BGB) sein. Die Kategorien Sachen und Tiere können wohl als selbsterklärend hingenommen werden. Aber was sind Scheinbestandteile?

Einordnung von Scheinbestandteilen

Was sind Anschaffungs- oder Herstellungskosten?

Die Anschaffungskosten eines Wirtschaftsgutes können im Regelfall relativ unkompliziert ermittelt werden, da lediglich die Aufwendungen angesetzt werden, die zum Erwerb notwendig waren. Hinzugerechnet werden noch die Aufwendungen, die dazu aufgebracht wurden, das Wirtschaftsgut in einen betriebsbereiten Zustand zu versetzen (Anschaffungsnebenkosten). Wichtig ist, dass die Aufwendungen dem entsprechenden Gegenstand einzeln zugerechnet werden können.

Beispiel 2:

Du kaufst eine Maschine für insgesamt EUR 11.900 (EUR 10.000 zzgl. 19% Umsatzsteuer). Hinzu kommen Montagekosten in Höhe von EUR 595 (EUR 500 zzgl. 19% Umsatzsteuer). Ein Preisnachlass in Höhe von insgesamt EUR 300 wird gutgeschrieben.

Lösung zu Beispiel 2:

Es ist stets von den Nettopreisen auszugehen. Dies sind die Kosten nach Abzug der Steuern. Angesetzt werden demnach der Kaufpreis in Höhe von EUR 10.000 netto und die Anschaffungsnebenkosten in Höhe von EUR 500 netto. Kaufpreisminderungen sind abzuziehen. Die Nettokaufpreisminderung beträgt EUR 300 / 1,19 = EUR 252,11.

| EUR 10.000 | + | EUR 500 | – | EUR 252,11 | = | EUR 10.247,89 |

| Kaufpreis | Anschaffungskosten | Kaufpreisminderung |

Die Ermittlung der Herstellungskosten stellt sich regelmäßig komplizierter dar. Hier werden neben den Aufwendungen, die direkt zur Herstellung, Erweiterung oder wesentlichen Verbesserung des Wirtschaftsgutes notwendig waren, auch die Aufwendungen zur Versetzung in den betriebsbereiten Zustand hinzugerechnet. Des Weiteren – und hier liegt der wesentliche Unterschied zur Ermittlung von Anschaffungskosten – werden den Herstellungskosten noch angemessene Teile der sonstigen betrieblichen Aufwendungen hinzugerechnet. Dies können beispielsweise Teile der Materialgemeinkosten oder Teile der allgemeinen Verwaltungskosten sein. Um diese zu bestimmen, muss auf die Kostenrechnung des Unternehmens zurückgegriffen werden.

Damit ein Wirtschaftsgut unter die Regelungen zu den GWG fällt, dürfen die nach dem obigen Regeln ermittelten Anschaffungs- bzw. Herstellungskosten 800 Euro nicht übersteigen.

Was sind abnutzbare Wirtschaftsgüter?

Wirtschaftsgüter eines Unternehmens sind abnutzbar, wenn ihr Wert nicht unverändert bestehen bleibt, sondern sie sich mit der Zeit „abnutzen“. Normalerweise (das heißt ohne die Regelungen zu GWG) werden die Aufwendungen für abnutzbare Wirtschaftsgüter deshalb zunächst aktiviert und dann über ihre Nutzungsdauer verteilt.

Beispiel 3:

Dein Unternehmen kauft ein Auto für EUR 17.850. Die gewöhnliche Nutzungsdauer von Autos beträgt 6 Jahre. Der Kaufpreis des Autos wird also zunächst in der Bilanz aktiviert und dann über diese Zeit aufwandswirksam aufgelöst.

Buchungssätze zum Beispiel 3:

Anlagevermögen (EUR 15.000)

Vorsteuer 19% (EUR 2.850) an Bank (EUR 17.850)

Abschreibungen auf Anlagevermögen an Anlagevermögen (EUR 2.500)

Wann handelt es sich um ein Wirtschaftsgut des Anlagevermögens?

Wirtschaftsgüter des Anlagevermögens sind für einen mehrjährigen Gebrauch bestimmt. Sie dienen dem Unternehmen also langfristig. Daneben gibt es im Unternehmen noch Wirtschaftsgüter des Umlaufvermögens. Diese dienen dem Unternehmen nicht langfristig, sondern sollen im Rahmen des Betriebsprozesses umgesetzt werden.

Tabelle 1:

| Anlagevermögen | Umlaufvermögen | |

|---|---|---|

| Beispiel 1 | Fuhrpark | Vorräte |

| Beispiel 2 | Büromöbel | Bank- bzw. Kassenguthaben |

Wann ist ein Wirtschaftsgut selbstständig nutzbar?

Dies ist der Fall, wenn ein Gegenstand in keinem Zweckzusammenhang mit anderen Wirtschaftsgütern des Anlagevermögens steht. Dies bedeutet, dass es allein nutzbar sein muss. Sollte ein Gegenstand für das Unternehmen also ausschließlich in Verbindung mit einem anderen verwendbar sein, so liegt der Tatbestand der selbstständigen Nutzung nicht vor und der Gegenstand kann nicht als GWG eingestuft werden.

Beispiel 4:

Keiner selbstständigen Nutzung fähig sind Drucker. Diese kannst Du nämlich nur in Verbindung mit einem Computer nutzen. Folglich kann ein Drucker kein GWG darstellen.

Ausnahme: Die Behandlung von Software kann, obwohl sie nur in Abhängigkeit mit einem Computer genutzt werden kann, als Geringwertiges Wirtschaftsgut behandelt werden. Dies gilt allerdings nur für Trivialsoftware, welche ausschließlich allgemein bekannte Daten beinhaltet. In diesem Fall kann die Software als selbstständig nutzbar, beweglich und abnutzbar eingestuft werden, da es nicht nur auf einem bestimmten Computer ausgeführt werden kann und nicht auf das Unternehmen zugeschnitten wurde.

Wie werden GWG nach aktueller Gesetzeslage richtig abgeschrieben?

Es besteht ein Wahlrecht zwischen drei Alternativen zur Behandlung von GWG.

Tabelle 4:

| 0-249 Euro | 250-800 Euro | 250-1000 Euro | |

|---|---|---|---|

| Alternative 1 | Regel-Abschreibung | ||

| Alternative 2 | Sofort-Abschreibung | entfällt | |

| Alternative 3 | Sofort-Abschreibung | Sammelposten mit Pool-Abschreibung | |

Die drei Alternativen zur Behandlung von GWG werden anhand des folgenden Beispiels mit den dazugehörigen Buchungssätzen erläutert.

Beispiel 5 (für Alternativen 1-3):

Anschaffung von zwei Büroschränken für jeweils EUR 950 netto (d.h. ohne Umsatzsteuer) und einer Kaffeemaschine für EUR 100 netto.

Alternative 1: Regel – Abschreibung

Das neu angeschaffte oder hergestellte Wirtschaftsgut wird, ungeachtet jeglicher Grenzen, klassisch aktiviert und über seine Nutzungsdauer gemäß § 7 EStG abgeschrieben. Das Wahlrecht für die Behandlung als GWG wird nicht ausgeübt.

Lösung des Beispiels 5 anhand der Kaffeemaschine:

Die Kaffeemaschine wird in der Bilanz aktiviert und der Aufwand wird über die gewöhnliche Nutzungsdauer verteilt, welche 5 Jahre beträgt. Dies bedeutet, dass jährlich ein Fünftel des Gesamtaufwands, also jährlich EUR 20, als Abschreibungsaufwand gebucht wird.

Buchungssätze:

Anlagevermögen (EUR 100)

Vorsteuer 19% (EUR 19) an Bank (EUR 119)

Abschreibung an Anlagevermögen (EUR 20)

Lösung des Beispiels 5 anhand der Büroschränke:

Das Prinzip folgt dem der Kaffeemaschine, die Büroschränke werden einzeln in der Bilanz aktiviert und über die gewöhnliche Nutzungsdauer aufwandswirksam aufgelöst. Diese beträgt für Büromöbel 13 Jahre, jährlich wird demnach ein Abschreibungsaufwand von EUR 73,08 pro Schrank gebucht.

Buchungssätze für jeden Büroschrank:

Anlagevermögen (EUR 950)

Vorsteuer 19% (EUR 152) an Bank (EUR 1.130,50)

Abschreibung an Anlagevermögen (EUR 73,08)

Alternative 2: Sofort – Abschreibung

Wirtschaftsgüter mit Anschaffungs- oder Herstellungskosten zwischen 0 und 800 Euro werden sofort als Betriebsausgabe abgezogen. Bei dieser Alternative müssen allerdings alle Wirtschaftsgüter mit einem Kaufpreis über 250 Euro in ein gesondertes Verzeichnis aufgenommen werden. Einen Sammelposten gibt es bei dieser Alternative nicht.

Lösung des Beispiels 5 anhand der Kaffeemaschine: Da die Anschaffungskosten der Kaffeemaschine unter EUR 800 liegen, erfolgt die sofortige Behandlung als Aufwand. Dies hat zur Folge, dass die Kaffeemaschine nicht wie in Alternative 1 zunächst als Betriebs- und Geschäftsausstattung aktiviert wird. Der Kaufpreis in Höhe von EUR 100 wird im Jahr der Anschaffung vollständig in den Aufwand gebucht.

Buchungssatz:

Aufwand (EUR 100)

Vorsteuer 19% (EUR 19) an Bank (EUR 119)

Lösung des Beispiels 5 anhand der Büroschränke:

Da die Anschaffungskosten der Schränke jeweils einen Wert von über EUR 800 aufweisen, erfolgt keine Sonderbehandlung. Infolge dessen müssen die Schränke einzeln aktiviert werden und über die betriebsgewöhnliche Nutzungsdauer von 5 Jahren aufgelöst werden.

Buchungssätze für jeden Büroschrank:

Anlagevermögen (EUR 950)

Vorsteuer 19% (EUR 180,50) an Bank (EUR 952)

Abschreibung an Anlagevermögen (EUR 73,08)

Alternative 3: Sofort – Abschreibung und Bildung eines Sammelpostens mit Pool–Abschreibung

Wirtschaftsgüter mit Anschaffungs- oder Herstellungskosten zwischen 0 und 150 Euro werden sofort als Betriebsausgabe abgezogen

UND

Für Wirtschaftsgüter zwischen 250 und 1.000 Euro wird ein Sammelposten gebildet. Dieser muss dann über fünf Jahre aufwandswirksam aufgelöst werden.

Lösung des Beispiels 5 anhand der Kaffeemaschine:

Die Behandlung erfolgt wie in Alternative 2.

Lösung des Beispiels 5 anhand der Büroschränke:

Da die Anschaffungskosten der Schränke jeweils in der Spanne zwischen EUR 250 und EUR 1.000 liegen, werden die Schränke in einen Sammelposten eingestellt. Der Gesamtwert des Sammelpostens wird dann über einen Zeitraum von fünf Jahren in jeweils gleichen Beträgen aufgelöst.

Buchungssätze:

Sammelposten (EUR 1.900)

Vorsteuer 19% (EUR 361) an Bank (EUR 2.261)

Abschreibung an Sammelposten (EUR 380)

Welche Variante zur Behandlung von GWG ist die Beste?

Dies kann nicht pauschal beantwortet werden. Es hängt von Deiner Absicht ab, ob die Ausübung des Wahlrechts zur Behandlung von GWG für Dich vorteilhaft ist. Nehmen wir einmal an, Du hast in diesem Jahr unerwartet hohe Gewinne. Dies ist natürlich erfreulich, doch droht deshalb auch gleichzeitig eine Steuernachzahlung.

Die Lösung Deines Problems ist im Prinzip simpel: Aus Deiner Buchführung muss ein möglichst geringer Gewinn hervorgehen, denn dieser gilt als Berechnungsgrundlage für die Steuerzahlung. Da der Gewinn durch Aufwendungen gemindert wird, ist es in diesem Fall also Dein Ziel, den Aufwand zu maximieren. Wenn Du Dir die obigen Beispiele nochmal vor Augen führst, wird schnell klar, dass hier eine Vergleichsrechnung notwendig ist.

Tipp:

Diese Vergleichsrechnung für GWG gestaltet sich am Jahresende höchst kompliziert, wenn in der laufenden Buchhaltung keine Vorarbeit geleistet wurde. Es bietet sich beispielsweise an, gesonderte Konten für die einzelnen Betragsspannen anzulegen, also ein Konto für den Kauf von Wirtschaftsgütern mit einem Wert von bis zu 249 Euro, eines für die Spanne zwischen 251 und 800 Euro und eines für die Spanne zwischen 250 und 1.000 Euro.

Die Nutzung des Investitionsabzugsbetrags im Zusammenhang mit GWG – eine interessante Gestaltungsmöglichkeit

Ein Investitionsabzugsbetrag mindert den Gewinn des Wirtschafsjahres außerbilanziell und darf für zukünftige Investitionen in Höhe von 40% der geplanten Anschaffungskosten gebildet werden. Im Jahr der tatsächlichen Anschaffung mindert der Investitionsabzugsbetrag die Anschaffungskosten und hat deshalb Auswirkungen auf die künftigen Abschreibungen. Durch die Minderung der Anschaffungskosten im Anschaffungsjahr hat der Investitionsabzugsbetrag auch Auswirkungen auf die Einhaltung der Wertgrenzen für GWG.

Beispiel 6: Du planst die Anschaffung eines Schreibtisches für EUR 650 in 2016 und möchtest dabei Deinen Gewinn möglichst zeitnah mindern (das heißt möglichst schnell und möglichst viel Aufwand buchen). Die Grenze von EUR 410 wird überschritten, eine Sofort – Abschreibung kommt demnach also leider nicht in Frage. Lediglich die Erfassung im Sammelposten ist möglich. Diese Option wählst Du auch, da Du als Alternative die Regel – Abschreibung über 13 Jahre vornehmen müsstest und dies noch geringere Aufwandsbuchungen zur Folge hätte.

Anders stellt sich die Situation mit Inanspruchnahme eines Investitionsabzugsbetrags in Höhe von 40%, d.h. EUR 260 in 2015 dar. Die Folge ist eine außerbilanzielle Gewinnminderung von EUR 260 im Jahr 2015 und die Kürzung der Anschaffungskosten in 2016 von EUR 650 auf EUR 390. Einer Sofort – Abschreibung ohne Aufzeichnungsfrist steht in diesem Fall dann nichts mehr entgegen.

Die nachstehende Tabelle zeigt, welche Auswirkungen sich auf den gebuchten Aufwand der Jahre 2015 bis 2020 ergeben.

Tabelle 6:

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | Summe | |

|---|---|---|---|---|---|---|---|

| Mit IAB | 260 | 390 | 0 | 0 | 0 | 0 | 650 |

| Ohne IAB | 0 | 130 | 130 | 130 | 130 | 130 | 650 |

Durch das obige Beispiel wird deutlich, dass sowohl das Wahlrecht zwischen Regel- und Pool – Abschreibung als auch die Nutzung des Investitionsabzugsbetrags durchaus vorteilhaft sein kann.

Autor dieses Artikels ist Ertan Özdil, CEO, Gründer und Gesellschafter des Cloud ERP-Anbieters weclapp.

Ähnliche Beiträge

Inhaltsverzeichnis

Haftungsausschluss

Die Inhalte der Artikel sind als unverbindliche Informationen und Hinweise zu verstehen. Die weclapp GmbH übernimmt keine Gewähr für die inhaltliche Richtigkeit der Angaben.

Melde dich für unseren Newsletter an, um über neue Funktionen und Angebote auf dem Laufenden zu bleiben.

Endlich Richtig Professionell.

Was ist weclapp?

Mit weclapp können Teams alle wichtigen Unternehmensprozesse auf einer Cloud ERP-Plattform gemeinsam steuern. Ob CRM, Warenwirtschaft oder Buchhaltungssoftware: Jedes Modul der smarten ERP-Software entwickeln wir konsequent aus den Anforderungen moderner Teamarbeit heraus. So lassen sich alle Informationen zu Kunden, Projekten, Angeboten, Rechnungen, Artikeln und Bestellungen spielend einfach gemeinsam verwalten. weclapp gehört zu den beliebtesten Lösungen am Markt und wurde bereits 4 Mal als ERP-System des Jahres ausgezeichnet.

Kontakt

Friedrich-Ebert-Str. 28

97318 Kitzingen

Deutschland