ELSTER

Was ist ELSTER?

Die Historie von ELSTER

Das ELSTER-Projekt startete im Jahr 1996. Bereits damals war es die Zielsetzung, allen Steuerpflichtigen in Deutschland die Abgabe von Steueranmeldungen und Steuererklärungen via Internet zu ermöglichen. Zunächst stand hierfür das Programm ElsterFormular zur Verfügung. Es musste lokal auf einem PC installiert werden. Die Oberfläche ähnelte stark den papierbasierten Steuerformularen, die Übermittlung vom Anwender-PC zur Finanzbehörde erfolgte jedoch elektronisch. 2020 wurde ElsterFormular eingestellt.

Parallel zum ElsterFormular begannen die Finanzbehörden mit dem Aufbau des sogenannten ElsterOnline-Portals. Diese Variante, die heute unter dem Namen „Mein Elster“ bereitgestellt wird, ist vollständig webbasiert. Sie erfordert also keine lokale Installation mehr und wird via Browser genutzt. „Mein ELSTER“ wird von der Finanzverwaltung auch als „Online-Finanzamt“ bezeichnet. Das Portal unterstützt heute nicht nur die elektronische Abgabe von Steuererklärungen und -anmeldungen, sondern auch die gesamte Kommunikation zwischen Steuerverwaltung und Steuerpflichtigen.

Wer ist zu ELSTER verpflichtet?

Es gibt mehrere Zielgruppen, die ihre Steuererklärungen und Voranmeldungen verpflichtend über ELSTER abgeben müssen. Bei Einkommenssteuererklärungen trifft das zu, wenn Personen Gewinneinkünfte aus folgenden Quellen erzielen:

- Land- und Forstwirtschaft

- Gewerbebetrieb

- selbstständige Arbeit

Zudem müssen folgende Erklärungen digital an das Finanzamt übermittelt werden:

- Umsatzsteuererklärung

- Körperschaftsteuererklärung

- Gewerbesteuererklärung

- Feststellungserklärungen

- Bilanz (inklusive Gewinn- und Verlustrechnung/GuV)

- Einnahmenüberschussrechnung (Anlage EÜR)

- Lohnsteuer-Anmeldung

- Lohnsteuerbescheinigungen

- Umsatzsteuervoranmeldung

- Zusammenfassende Meldung (ZM)

Anders als Arbeitgeber, Unternehmen und Selbstständige sind Arbeitnehmer, Rentner und Pensionäre bis dato von der ELSTER-Pflicht ausgenommen. Sie können ihre Steuererklärung also nach wie vor in Papierform abgeben.

Welche Vorteile hat ELSTER?

Die elektronische (digitale) Abgabe von Steuererklärungen via ELSTER hat eine Reihe von Vorteilen. Zu nennen sind insbesondere die Folgenden:

| Vorteile ELSTER | Beschreibung |

|---|---|

| 1. Keine Kosten | Mein ELSTER ist komplett kostenlos – sowohl für Privatanwender als auch für Unternehmen. |

| 2. Papierlose Prozess | Mittlerweile ermöglicht „Mein ELSTER“ eine vollständig papierlose Abgabe von Erklärungen. Als Ersatz für die händische Unterschrift dienen verschiedene digitale Authentifizierungsoptionen. Gegenüber papiergebundenen Formularen hat die digitale Variante zahlreiche Vorteile. Sie spart Zeit, ist nachhaltiger, verringert das Risiko von Fehlern und beschleunigt die Abwicklung. Zudem sind die digital erfassten Informationen jederzeit für alle Beteiligten einsehbar und können nicht verloren gehen. |

| 3. Zeitersparnis durch vorausgefüllte Formulare | Praktisch und zeitsparend ist die Funktion „vorausgefüllte Steuererklärung“. Dabei werden alle Informationen, die dem Finanzamt zu einem Steuerpflichtigen bereits vorliegen, automatisch in das gewünschte Formular übernommen. So sind viele Felder schon gefüllt und die Erstellung der Erklärung wird beschleunigt. |

| 4. Live-Berechnung von Steuern | Mein Elster berechnet auf Basis der Eingaben, ob Steuerpflichtige eine Nachzahlung oder eine Erstattung von Steuern erwarten können. |

| 5. Fehlerminimierung durch Plausibilitätsprüfung | Eingaben im Formular werden automatisch auf Plausibilität und Vollständigkeit geprüft. Dies reduziert das Risiko, fehlerhafte Angaben zu übermitteln oder das Ausfüllen einzelner Felder zu vergessen. |

| 6. Vergleichsmöglichkeiten zwischen Erklärung und Bescheid | Via ELSTER können nicht nur Steuererklärungen abgegeben, sondern auch Bescheide elektronisch abgeholt werden. Auf Wunsch vergleicht das Portal, in welchen Punkten die Bescheiddaten von der ursprünglichen Steuererklärung abweichen. |

| 7. Umfangreiche Hilfestellungen | Nutzer erhalten bei ihrer Dateneingabe Hilfe durch die optionale Anzeige von amtlichen Anleitungen. Hierdurch lassen sich einige Unklarheiten beim Ausfüllen beseitigen. Da die Infos kontextbezogen angezeigt werden, entfällt zudem eine zeitintensive Suche. |

| 8. Barrierefreiheit | Der Service der Finanzverwaltung erfüllt alle Anforderungen im Hinblick auf die Barrierefreiheit. So ist er beispielsweise auch für Menschen mit Sehbehinderung nutzbar. |

| 9. Zukunftssicherheit | Die Daten der bisherigen Steuererklärungen können gespeichert und in den Folgejahren wiederverwendet werden. |

| 10. Datensicherheit | Die Sicherheit der Daten wird durch Authentifizierungsverfahren und Verschlüsselung sichergestellt. (mehr Details im Abschnitt „Wie gut ist der Datenschutz bei ELSTER?“) |

| 11. Persönlicher Support | Wer Hilfe im Umgang mit der Software benötigt, kann Kontakt zu einem persönlichen Ansprechpartner aufnehmen. |

| 12. Schnittstellen für Drittsysteme | Mittlerweile lassen sich zahlreiche ERP- und Buchhaltungssysteme sowie verschiedene Steuerprogramme problemlos an ELSTER anbinden. Auch weclapp bietet eine Schnittstelle dieser Art an. So können wichtige Vorgänge wie beispielsweise die Umsatzsteuer-Voranmeldung oder die EÜR per Klick in das Steuerportal übermittelt werden. |

Welche Nachteile hat ELSTER?

Den zahlreichen Vorzügen von ELSTER stehen auch einige Nachteile gegenüber. Allen voran muss festgehalten werden, dass die Software keine kommerziellen Steuerprogramme und auch keinen Steuerberater ersetzen kann. Zwar verfügt das System über Tutorials und kontextbezogene Hilfe, ohne steuerliches Wissen kann sie jedoch nicht bedient werden. Auch liefert das Portal, anders als spezielle Steuerprogramme, keine Tipps zum Steuern sparen. Ebenso darf ELSTER nicht als Ersatz für eine ordnungsgemäße Buchhaltung betrachtet werden. Diese muss außerhalb erfolgen – idealerweise in einer geeigneten Buchhaltungssoftware.

Wie funktioniert ELSTER?

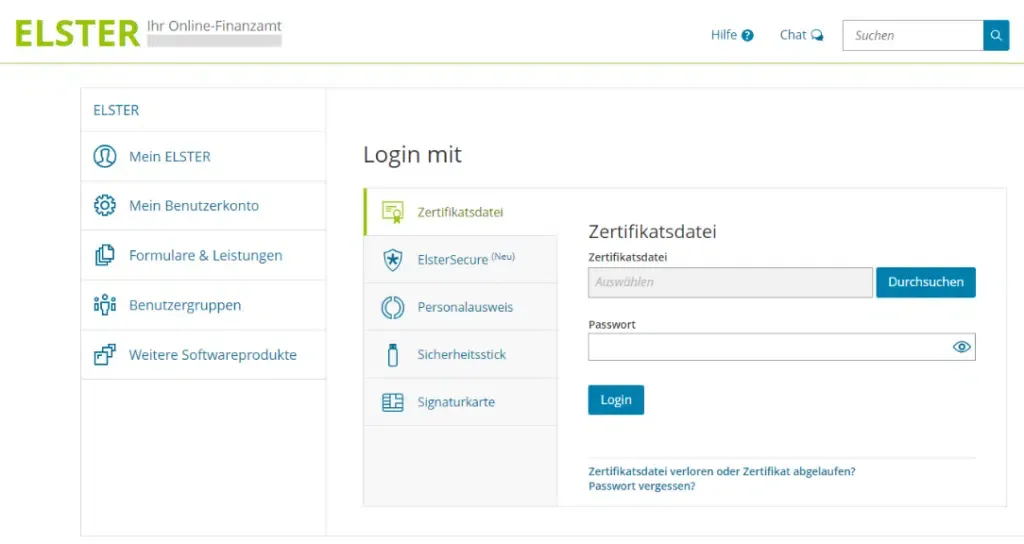

Wie bereits erwähnt, sind alle selbstständigen Freiberufler und Unternehmer in Deutschland dazu verpflichtet, ihre Steuererklärung elektronisch über Mein ELSTER abzugeben. Um das zu realisieren, ist zunächst eine Registrierung mit der Steuernummer erforderlich. Im Rahmen des Prozesses können sich User entscheiden, wie sie sich später in ihrem Benutzerkonto authentifizieren möchten. Hierfür stehen derzeit folgende Optionen zur Verfügung:

- Zertifikatsdatei (Zertifikat muss alle drei Jahre erneuert werden)

- Sicherheitsstick

- Personalausweis (erfordert Kartenlesegerät und AusweisApp2)

- ElsterSecure (Login mithilfe eines QR-Codes)

- Signaturkarte

Sobald die Registrierung abgeschlossen ist und das gewünschte Login-Medium bereitgestellt wurde, richten User zunächst ihren persönlichen Bereich in Mein ELSTER ein. Hierbei kann zwischen den Optionen „Unternehmer“ und „Arbeitgeber“ ausgewählt werden. Im Bereich „Unternehmer“ finden Anwender alle Formulare für Steuererklärungen, Voranmeldungen, den Kontakt mit dem Finanzamt und sonstige Vorgänge. Ebenso sind Antworten auf die wichtigsten steuerlichen Fragen verfügbar. Unter „Arbeitgeber“ sind sämtliche Informationen rund um die Lohnsteuer (elektronische Lohnsteuerkarte, Lohnsteuer-Anmeldungen, Lohnsteuerbescheinigungen) vorhanden.

Das Ausfüllen von Formularen in ELSTER unterscheidet sich grundsätzlich nicht von der Papiervariante. Nutzer gehen die Formulare Feld für Feld durch und tätigen an den notwendigen Stellen ihre Eingaben. Praktisch ist dabei, dass viele Felder bereits vorausgefüllt sein können. Sobald ein Formular vollständig bearbeitet ist, kann es auf Plausibilität und sodann authentifiziert an das Finanzamt übermittelt werden. Ausdrucke oder händische Unterschriften sind nicht mehr erforderlich. Nach der erfolgreichen Übermittlung erhalten Anwender eine Bestätigung. Auch Bescheid-Daten können auf Wunsch mittlerweile digital über das Online-Portal abgeholt werden.

Wie binde ich mein Buchhaltungsprogramm an ELSTER an?

Die meisten Unternehmer nutzen ein (cloud) ERP-System oder ein Buchhaltungsprogramm, um eine ordnungsgemäße Buchführung sicherzustellen. In aller Regel werden in solchen Tools auch Prozesse wie die Berechnung von Umsatzsteuer und Vorsteuer sowie die Erstellung von Abschlüssen (EÜR, Bilanz, GuV) durchgeführt. All diese Informationen und Daten haben steuerliche Relevanz und müssen innerhalb bestimmter Fristen via ELSTER online an das Finanzamt übermittelt werden. All diese Daten händisch in die entsprechenden Formulare zu übernehmen, ist zeitraubend und birgt ein gewisses Fehlerpotenzial.

Es empfiehlt sich daher, die vorhandene Buchhaltungssoftware mittels Schnittstelle an die Finanzverwaltung anzubinden. Sobald dies erfolgt ist, können Vorgänge wie Umsatzsteuervoranmeldungen, Umsatzsteuererklärungen, Zusammenfassende Meldungen und Einnahmenüberschussrechnungen (EÜR) meist mit wenigen Klicks übermittelt werden. In diesem Fall entfällt das manuelle Ausfüllen von Formularen vollständig.

Kann der Steuerberater in ELSTER eingebunden werden?

Viele Arbeitgeber und Unternehmen lassen sich in steuerlichen Fragen von einem Steuerberater unterstützen. Daher ist es ratsam, ihn auch in die ELSTER-Prozesse einzubinden. Technisch muss der Steuerberater hierzu im ELSTER-Portal registriert sein und dort einen Antrag auf Abruf der Belegdaten seines Mandanten stellen. Erteilt der Mandant diese Berechtigung, kann der Steuerberater die erforderlichen Daten abrufen und in seiner Steuersoftware weiterverarbeiten.

Wie gut ist der Datenschutz bei ELSTER?

ELSTER nimmt die Themen Datenschutz und Datensicherheit sehr ernst. So ist der Service beispielsweise DSGVO-konform und nach ISO 27001 zertifiziert. Weiterhin sorgen folgende Sicherheitsmerkmale für einen angemessenen Schutz sensibler Informationen:

- Konformität mit allen gesetzlichen Vorgaben (Abgabenordnung, Steuerdaten-Übermittlungsverordnung, Steuerdaten-Abrufverordnung, Bundesdatenschutzgesetz und weitere Gesetze auf Länderebene)

- sicherer Login: Mehrfaktor-Authentifizierungsmethoden (MFA), beispielsweise mittels Zertifikats und PIN

- sichere Datenübertragung und -speicherung: hybride Verschlüsselung inklusive SSL

- elektronische Signaturen.

Autor dieses Artikels ist Ertan Özdil, CEO, Gründer und Gesellschafter des Cloud ERP-Anbieters weclapp.

Ähnliche Beiträge

Inhaltsverzeichnis

Haftungsausschluss

Die Inhalte der Artikel sind als unverbindliche Informationen und Hinweise zu verstehen. Die weclapp GmbH übernimmt keine Gewähr für die inhaltliche Richtigkeit der Angaben.

Melde dich für unseren Newsletter an, um über neue Funktionen und Angebote auf dem Laufenden zu bleiben.

Endlich Richtig Professionell.

Was ist weclapp?

Mit weclapp können Teams alle wichtigen Unternehmensprozesse auf einer Cloud ERP-Plattform gemeinsam steuern. Ob CRM, Warenwirtschaft oder Buchhaltungssoftware: Jedes Modul der smarten ERP-Software entwickeln wir konsequent aus den Anforderungen moderner Teamarbeit heraus. So lassen sich alle Informationen zu Kunden, Projekten, Angeboten, Rechnungen, Artikeln und Bestellungen spielend einfach gemeinsam verwalten. weclapp gehört zu den beliebtesten Lösungen am Markt und wurde bereits 4 Mal als ERP-System des Jahres ausgezeichnet.

Kontakt

Friedrich-Ebert-Str. 28

97318 Kitzingen

Deutschland